Ak Investment: Es ist an der Zeit, bei Aktien selektiv vorzugehen

Die unattraktive Alternativrendite hält die Risikobereitschaft für BIST stark. Die Zahl der inländischen Investoren, die viele Jahre bei rund 1 Million lag, begann Anfang 2020 mit der Pandemie zu steigen und stabilisierte sich bei rund 2,4 Millionen. Niedrige Zinsen, stabiler Wechselkurs, Volatilität der Immobilienpreise, Ruhe auf den Krypto- und Rohstoffmärkten, öffentliche Angebote führten in den letzten zwei Monaten zu einem erneuten Anstieg der Zahl der inländischen Investoren auf das Niveau von 650.000 und die Zahl stieg auf 3,3 Millionen . Auch der Anteil des inländischen Investors stieg erstmals auf über 70 %.

Infolge der jüngsten makroprudenziellen Vorschriften stieg der durchschnittliche TL-Einlagenzins im Vergleich zu Ende Oktober um 160 Basispunkte; Die 5- und 10-jährigen DIBS-Renditen fielen ebenfalls unter 11 %. Die Regulierung, die Banken ermutigt, ihren TL-Einlagenanteil auf über 50 % zu erhöhen, könnte in der kommenden Zeit zu einem weiteren Anstieg der TL-Einlagenzinsen führen.

Wir argumentieren jedoch, dass BIST in Bezug auf Renditen stark bleiben wird, aber die Preisvolatilität (aufgrund neuer Börsengänge und Aktienänderungen) hoch sein wird.

The Stranger war im November leicht auf der Empfängerseite. In BIST erzielten Gebietsfremde im November einen Umsatz von 650 Millionen Dollar und von Januar bis Oktober 4,0 Milliarden Dollar. Gemäß den wöchentlichen CBRT-Daten schätzen wir, dass es im November einen endlichen Auslandskauf in Höhe von 0,3 Milliarden US-Dollar gab. Der Clearinganteil der Ausländer ist laut Matrixdaten Ende November im Vergleich zum Vormonat um 1 Punkt gesunken und liegt unter 30 %.

Tagesordnung Dezember

Wir gehen davon aus, dass die zweite Dezemberhälfte aufgrund der Weihnachtsfeiertage auf den Auslandsmärkten ruhig bleiben wird. Im Inland deuten das Verbrauchervertrauen und andere Frühindikatoren auf eine Verlangsamung der Wirtschaft im letzten Quartal hin. Wir glauben, dass eine ähnliche Verlangsamung auch auf den Auslandsmärkten gelten wird, und daher werden die Gewinne des letzten Quartals etwas gedämpft. Neben Wachstum und Unternehmensgewinnen stehen im Dezember die Nachrichten über den Aufwand mit Inflation und Mindestpreisanpassungen Anfang 2023 auf der Agenda.

Diversifikation des Portfolios

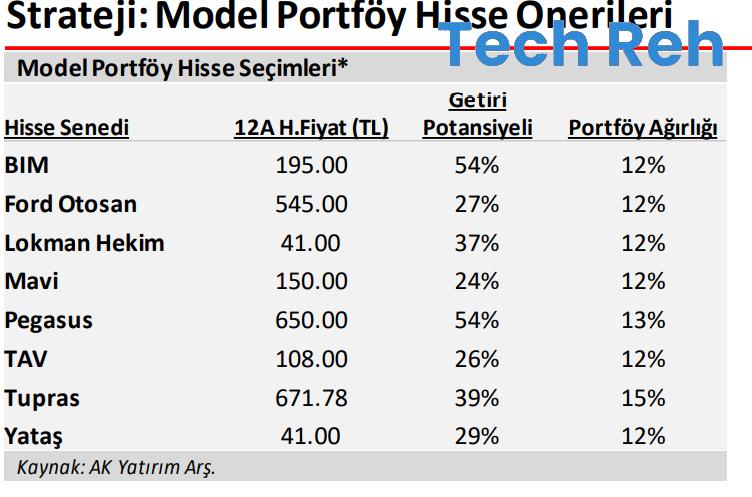

Wir glauben, dass BIST noch eine Weile attraktiv bleiben wird. Wir konnten kein klares Signal über die Fortsetzung des Anstiegs im November auf der Auslandsseite erhalten, aber wir denken, dass er bis auf den Einfluss des Auslands (wichtige geopolitische Faktoren) begrenzt bleiben wird. In unserem Portfolio haben wir Einzelhandelsunternehmen belastet, die von der Dynamik des Binnenmarkts positiv beeinflusst wurden. Allerdings wurde Tüpraş, das nach dem Analystenwechsel im vergangenen Monat aus dem Modellportfolio ausschied, mit seinem aktualisierten Modell und seiner Bewertung in das Portfolio aufgenommen. Tüpraş wird durch attraktive Margen und Dividenden gestützt. Wir nehmen auch Lokman Hekim ins Portfolio auf, da er in seiner Branche über ein starkes Risiko-Rendite-Profil verfügt.

BIST-100 behält seine Stärke mit neuen Einträgen bei

Der November war weltweit die Zeit der Aktien. Zunehmender Optimismus resultierte aus der Erholung der Erwartungen an die Weltwirtschaft, nachdem China seine Covid-Maßnahmen gelockert hatte, und der Fortsetzung der taubenstarken geldpolitischen Signale der FED. Andererseits sehen wir, dass die Szenarien einer Verlangsamung der Wirtschaft und möglicher Schwankungen auf den Finanzmärkten und einer gewissen Abschwächung der BIST-Unternehmensgewinne stärker werden. In diesem Zusammenhang gewinnen sektorale Präferenzen an Bedeutung.

Bemerkenswert ist, dass im November relativ nicht erstklassige Aktien wie Goldminen, Versicherungen und Verteidigungstechnologie in den Vordergrund traten, während die Aktien von Luftfahrt, Banken und Energiesparten zurückblieben und der Verkaufsdruck bei Einzelhandelsaktien anhielt.

Update zu den Kurszielen des Unternehmens

Nach dem Rückgang der CDS-Prämie um 300 Basispunkte in den letzten zwei Monaten haben wir die Bewertungen für Modellportfolioaktien unter der Annahme der neuen risikolosen Rendite aktualisiert. Unsere neue risikofreie Renditeannahme betrug 21 %, ein Rückgang um 200 Basispunkte für die Anspruchsverlängerung und 12 % für den Zeitraum am Ende der Übertragung, ein Rückgang um 100 Basispunkte.

Wir haben unsere Bewertung aktualisiert und Tüpraş, das wir letzten Monat aufgrund des Analystenwechsels aus unserem Portfolio genommen haben, in unser Modellportfolio aufgenommen. Tüpraş macht mit seinen positiven Arbeitsmargen und der Dividendenentwicklung auf sich aufmerksam, die wir voraussichtlich wieder auf der Agenda haben werden.

Wir nehmen Lokman Hekim in unser Modellportfolio auf, da es unter den Unternehmen im Gesundheitsbereich ein starkes Risiko-Rendite-Verhältnis bietet.

Auszug aus dem monatlichen Strategiebericht von Ak Investment

FÖŞ-Artunç Kocabalkan: Projektionen 2023; Gold 3000 Dollar, Dollar 25?