Stablecoin-Emittent Frax Finance stellt Ether-Staking-Service mit einem Dual-Token-Modell vor

Der dezentrale Stablecoin-Emittent Frax Finance ist mit einem einzigartigen Zwei-Token-Modell, das es den Benutzern angeblich ermöglicht, überdurchschnittliche Staking-Renditen zu erzielen, in den Ether Liquid Staking-Krieg eingetreten.

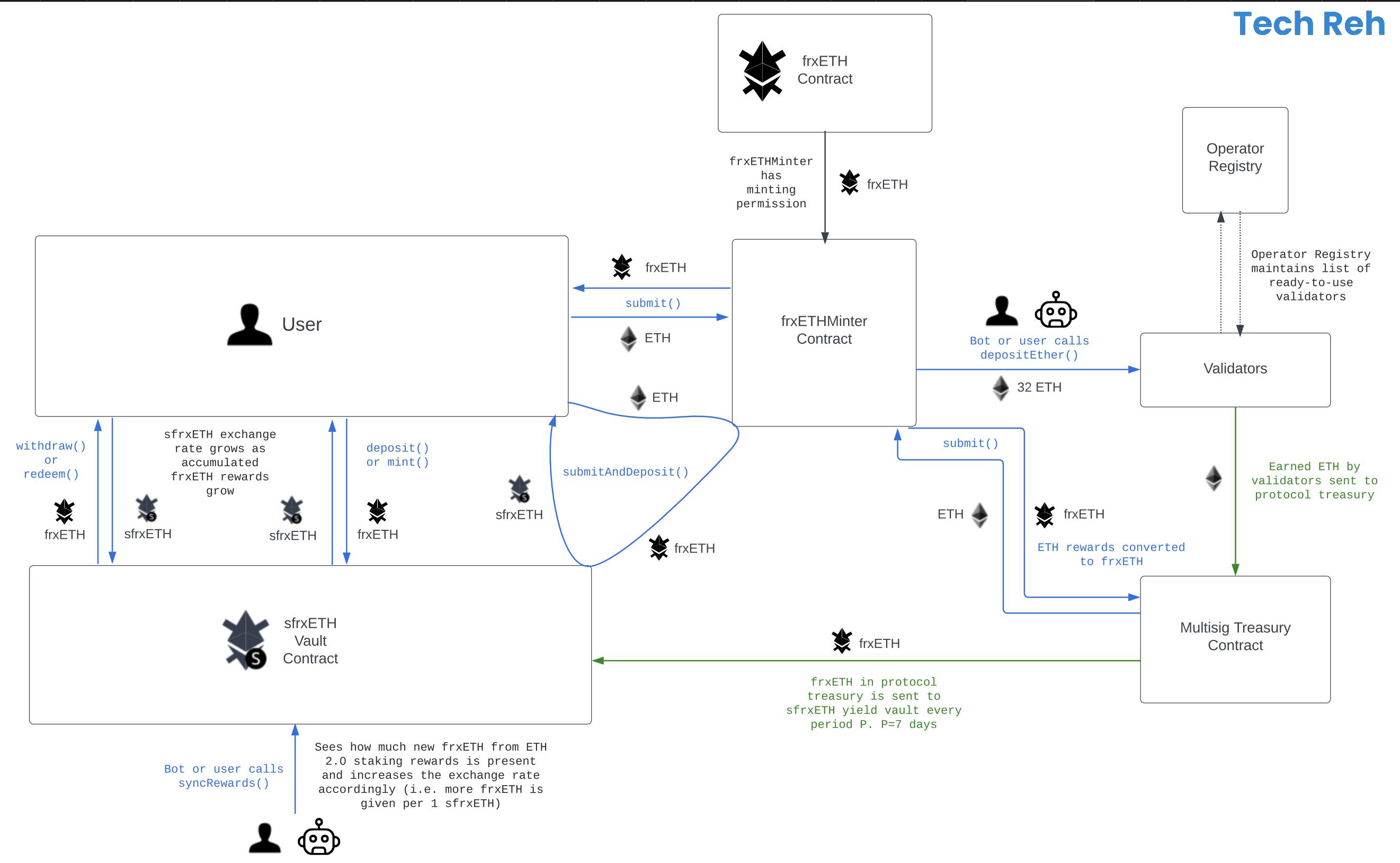

Frax Ether genannt, das Liquid-Staking-System, ging am 1. Oktober live. 13 in einem sanften Community-Launch mit einer bald erwarteten offiziellen Ankündigung. Das System besteht aus drei Komponenten – Frax Ether (frxETH), abgestecktem Frax Ether (sfrxETH) und dem Frax ETH Minter. Staking bezieht sich auf das Einsperren von Coins in einer Krypto-Wallet gegen Belohnungen. Liquid Staking ist der Prozess, Gelder zu sperren, um Belohnungen zu verdienen, während sie weiterhin Zugang zu den Geldern haben, die über ihre liquiden Derivatmünzen gesperrt sind.

Der Frax-Ether-Token ist ein an Ether gebundener Stablecoin, der 1 Ether (ETH) entsprechen soll. Benutzer können ETH in den Frax ETH Minter-Vertrag einzahlen und erhalten eine entsprechende Menge an frxETH, wodurch die Liquidität des eingesetzten Ethers freigesetzt wird. Die frxETH-Token können verwendet werden, um Liquidität auf der dezentralisierten Börsenkurve bereitzustellen. Um jedoch Belohnungen für den abgesteckten Ether zu verdienen, müssen die Benutzer frxETH gegen die abgesteckten Frax-Ether- oder sfrxETH-Token austauschen.

Das ist der entscheidende Unterschied zwischen Frax und Lido, das mehr als 70 % des Marktes für liquide Staking-Derivate besitzt. Lido hat nur einen Token namens Staking Ether (stETH), der an anderer Stelle verwendet werden kann, um zusätzliche Erträge zu generieren. Der stETH ist ein „Rebasing-Token“, dessen Angebot algorithmisch angepasst wird, um seinen Preis mit dem Preis von Ether in Einklang zu bringen. Mit anderen Worten, stETH-Inhaber verdienen Belohnungen in Form von neuen stETH-Token und nicht in Form von geschätztem stETH-Wert.

Das Problem mit stETH ist, dass einige DeFi-Protokolle (Decentralized Finance) die Umbasierung von Token nicht nativ unterstützen. stETH-Inhaber riskieren also, einen Teil der täglichen Staking-Belohnungen zu verlieren, wenn sie stETH als Liquidität auf solchen Plattformen bereitstellen. Daher müssen stETH-Inhaber oft ihre flüssigen Derivate-Token verpacken, um eine DeFi-kompatible Version zu erstellen.

Das Zwei-Token-Modell von Frax Finance eliminiert Risiken im Zusammenhang mit der Umbasierung und vereinfacht die DeFi-Integrationen. Die Stablecoin frxETH wird nicht rebasiert und ist vollständig durch algorithmische Marktoperationen plus Ether abgesichert. Darüber hinaus steigen die sfrxETH-Token, die Staking-Belohnungen verdienen, wie der Yearn-Tresor-Token im Preis.

„Lido hat nur einen Token, weil er umbasiert wird, um Staking-Belohnungen widerzuspiegeln. Er unterbricht viele DeFi-Funktionen. Wir wollen das nicht, also haben wir uns für zwei Token entschieden, die als DeFi-Primitive verwendet werden können“, Sam Kazemian, Gründer von Frax Finance, sagte CoinDesk.

„Wenn Sie einen zinstragenden, zunehmenden Token wie zum Ausleihen von Sicherheiten wünschen, würden Sie sfrxETH verwenden, die gestaffelte Version. Wenn Sie nur ein DeFi-Primitiv möchten, können Sie frxETH verwenden“, fügte Kazemian hinzu.

Zum Zeitpunkt der Drucklegung lag der Gesamtwert von Frax Ether laut DefiLlama bei 3,2 Millionen Dollar.

Das Diagramm zeigt das Innenleben des auf Äther fokussierten Liquid-Staking-Service von Frax. (Frax Finance) (Frax Finance)

Maximierung der Erträge

Laut dem DeFi-Beobachter Shivanshu Madan ermöglicht das Zwei-Token-Modell von Frax Stakern, mehr als die durchschnittliche Ether-Staking-Rendite zu verdienen.

Schauen wir uns ein hypothetisches Beispiel an. Angenommen, ein Händler namens Bob hinterlegt 100 ETH im frxETH-Mintervertrag im Gegenzug für 100 frxETH-Token.

Der Minter sperrt dann die 100 ETH auf Ethereum mit einem Validator Node. In der Zwischenzeit hinterlegt Bob die 100 frxETH im Stacked Frax Ether Vault gegen 100 sfrxETH-Token.

Nehmen Sie nun an, dass der Validator 10 ETH als Staking-Belohnung verdient. Es wird es an den Minter zurücksenden und 10 frxETH erhalten, die dann an den abgesteckten Frax-Ether-Tresor gesendet werden, wodurch sein Kontostand auf 110 frxETH erhöht wird (100 von Bob eingezahlt und 10 durch Abstecken verdient).

Mit anderen Worten, Bob hat eine Staking-Belohnung von 10 frxETH verdient, die er jederzeit sammeln kann, indem er die 100 sfrxETH in den Tresor zurückgibt.

Deponieren Sie frxETH an verschiedenen Orten

Nehmen Sie im obigen Beispiel an, dass Bob nur 60 frxETH an den abgesteckten Frax-Ether-Tresor sendet und die restlichen 40 frxETH in den frxETH-ETH-Kurvenpool einzahlt.

In diesem Fall würde der Validator immer noch eine Rendite auf die anfängliche Einzahlung von 100 ETH erzielen, was bedeutet, dass der mit Frax abgesteckte Ether-Tresor 70 frxETH (60 von Bob eingezahlt und 10 als Belohnungen) enthält, wenn die Belohnungen eingehen.

In der Zwischenzeit verdient Bob eine zusätzliche Rendite, sagen wir fünf frxETH, für die Bereitstellung von 40 frxETH auf Curve. Das bringt die Gesamtrendite auf 15 frxETH im Vergleich zu 10 frxETH im vorherigen Beispiel.

Der entscheidende Punkt hierbei ist, dass die Rendite aus der Bereitstellung von Liquidität auf Curve höher sein muss als die Staking-Rendite.

Der Nutzer wird daher profitable Strategien finden müssen, wenn er „mehr als die durchschnittliche“ Staking-Rendite erzielen möchte, wie Madan in einem Tweet-Thread warnte.